“宁王”赚钱无人能挡?

宁德时代三季度毛利率31%。还买了220亿的理财产品。

宁德时代“更赚钱了”。看来什么都不能阻挡“宁王”的赚钱。

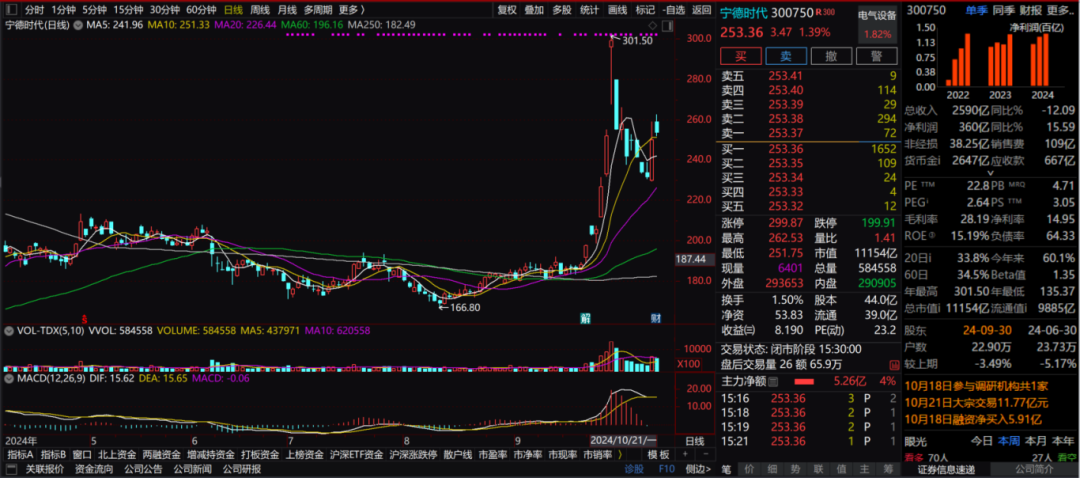

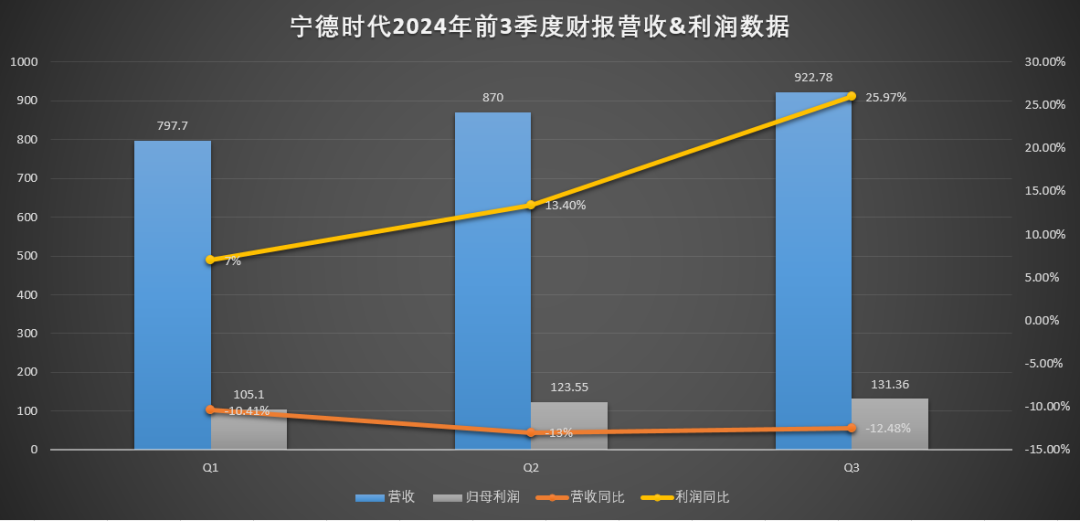

10月18日晚,宁德时代发布了2024年三季报。根据财报,今年第三季度,宁德时代营业收入为922.78亿元,同比减少12.48%。但是,净利润则为131.36亿元,同比增长25.97%,超过市场预期。

对于三季度盈利水平的提升,宁德时代在业绩解读会上解释,主要来自动力电池和储能电池产品的毛利水平提升。宁德时代三季度毛利率达31%,原因归于新产品和新技术的落地推动。

“今年它的毛利率增长太快了,去年同期才多少?说明它没有给下游让利,也就是车企在亏啊。车企为什么自研电池?就是你的毛利率太高了。”一位财务朋友看了报表后这样感叹道。

按照三个季度360亿元的净利润,宁德时代平均日赚超1.3亿元。此外,在这轮A股反弹行情下,根据10月21日收盘价253.36元的数据,宁德时代市值超万亿达1.1154万亿元,股价看起来不错。

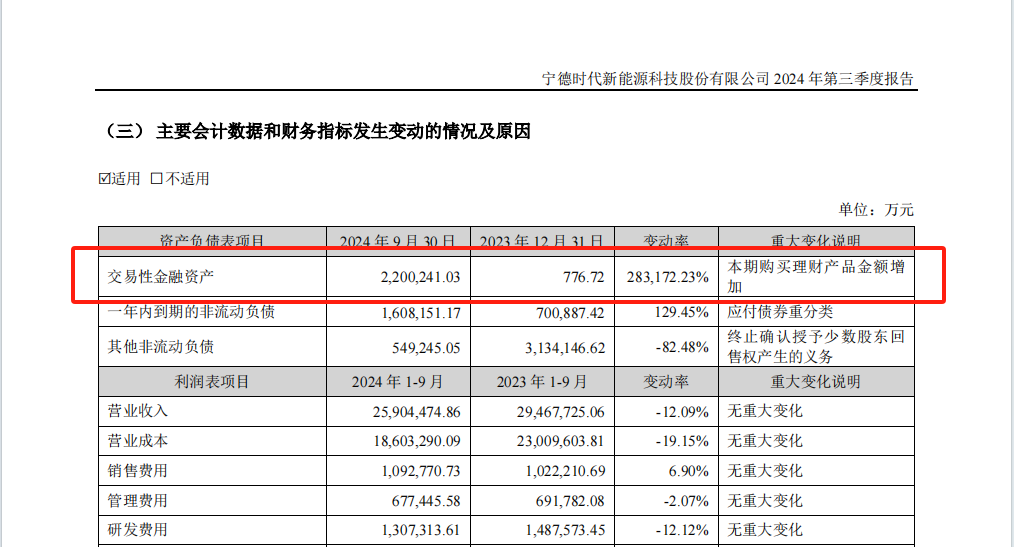

还有一点很有意思,Q3财报“交易性金融资产”这栏里,显示购买220亿元理财产品,而去年只有776万元。

这个巨额的差异,也体现在利润表里的71亿元“利息收入”里。一句话,钱生钱,好有钱啊!

更赚钱了

发财报之前,宁德时代Z基地刚刚着了一把火。宁德时代在业绩解读会上回应,失火原因还在调查,但是目前已经恢复生产,对于生产和交付的影响都很小。

看来,是越烧越旺啊。毕竟,今年动力电池行业的价格战愈演愈烈,“卷卷卷”让人无心睡眠。而在这样的态势下,作为动力电池的龙头老大,宁德时代反而变得更赚钱了。

就像长城汽车一样,宁德时代也深谙“增利不增收”的诀窍。另外,“算盘”也打得更精,在成本控制方面,前三季度营业成本同比减少19.15%,盈利自然增长。

从前三季度的总数据来看,宁德时代实现营业总收入2590.4亿元,同比下降12.09%。但是,净利润为360.01亿元,同比增长15.59%。另外,扣非净利润达到321.7亿元,同比增长19.26%。

此外,宁德时代在前三季度的销售费用和管理费用分别为109.27亿元、67.74亿元,分别同比增长6.90%和减少2.07%。销售费用增加,是为了扩大生意。管理费用减少,是过紧日子。开源节流,都做到了。

至于三季度毛利率大幅增长的原因,宁德时代CFO郑舒在会上表示,一是三季度主要材料包括碳酸锂的价格进一步下探,销售价格进一步往下走,技术层面因素毛利率水平更高一些。

而在业务构成方面,“神行超充电池”、“麒麟电池”等产品受到主流客户认可,新技术与新产品带来的溢价对毛利率有正向帮助。未来,预计公司毛利保持相对稳健。

换句话说,整体的解决方案大于单一产品,PACK的解决方案肯定大于单卖电芯。据悉,目前宁德时代“神行电池”和“麒麟电池”已在国内30余款主流车型上大规模量产上车,占产品总出货量大约为三到四成,2025年有望达到七至八成。

当然,除了降本,还有减少市场损失。比如,对于此前“宁德时代决定暂停江西锂业运营”的消息,宁德时代方面9月11日曾回应称:“根据近期碳酸锂市场情况,公司拟对宜春碳酸锂生产安排进行调整。”三季报业绩解读会上,宁德时代董秘蒋理介绍,“复工方面,公司在和政府沟通,研究降本措施。”

而在研发方面,宁德时代似乎变得更为谨慎。今年前三季度,宁德时代研发费用为130.7亿元,同比下滑12.12%。

实际上,宁德时代2023年年报出来时,研发费用投入就有下降趋势。在我看来,2023年研发投入148.76亿元只能说可以,不能算优秀。今年看样子也不会突破去年。

就在10月15日,宁德时代香港研究院正式揭牌,成为其在中国大陆及德国之外设立的第六个全球研发中心。据悉,该研究院一期将启动近百个研发项目,并计划招聘200人从事科研工作。摊子越来越大,但感觉却“手紧了”。

这里要提一句,随着车企自研电池的加速,对于宁德来说,也是需要“远虑”的。包括此前的长安、吉利等企业,就在10月18日,奇瑞在2024全球创新大会上发布了自研的“鲲鹏电池”,并且还宣布2026年固态电池上车、2027年批量上市。虽然企业不会完全用自己的电池,但是蛋糕变小了。

值得一提的是,在前三季度计提减值准备公告中,宁德时代计提减值准备合计75.4亿元,将减少公司前三季度归属于上市公司股东的净利润67.8亿元。

而本次计提减值准备包括应收款项坏账准备、存货跌价准备及长期资产减值准备,其中长期资产减值准备金额占比较大,约52.3亿元。

宁德时代表示,这主要是根据《企业会计准则》要求,对出现减值迹象的矿产资源相关资产进行减值测试,对资产的可收回金额低于其账面价值的部分计提减值。

不过,从财务的角度来说,“通俗点说,资产减值损失相当于多计提的折旧,减少当前利润,以后可以再冲回来,用于调节当前利润。”

“卷”向海外

从市场份额来说,宁德时代都是“老大”。SNE的数据是,1~8月宁德时代占全球动力电池使用量市场份额37.1%,同比提升1.6%。

而动力电池联盟的数据是,1~9月宁德时代占国内动力电池装车量市场份额45.9%,同比提升3.1%。

在海外市场方面,宁德时代海外储能业务发展很快。前三季度,宁德时代储能产量为76.6GWh,同比增34%,市占率为35%,还是全球第一。另外,宁德时代匈牙利工厂进展顺利,设备已经陆续进厂,将于2025年投产。

有研报显示,从海外市场来看,其欧洲新定点份额已经超40%,2025年下半年开始起量,并且海外产能加速建设,美国LRS(License Loyalty Service)方式于2026年投产,全球份额有望提升至40%。

其实,海外业务的快速拓展,也与国内过“卷”的情况关联。目前的环境下即使“宁王”也无法获得更高的份额,突破口必然在海外,就像奇瑞的上量,至少一半是海外市场贡献的。

所以,才有了去年底,宁德时代员工的电脑桌面被统一设置成一句标语“谁到海外,谁就是公司的英雄。”而且,宁德时代2024年总裁办1号文件就是一封出海动员信,由宁德时代董事长曾毓群亲自发出。

此前,宁德时代已披露6个海外工厂计划,分别是:德国图林根工厂、匈牙利工厂、美国密歇根工厂(与福特合作)、美国内华达工厂(与特斯拉合作)、印尼工厂和泰国工厂。加上在西班牙与Stellantis集团合资建设电池工厂,以及摩洛哥独资的电池正极材料厂,有8个工厂项目。

今年9月,宁德时代发布了海外商用动力电池品牌CATL TECTRANS,并推出五款全新产品,加速海外市场开拓。

不过,宁德时代海外的技术授权模式LRS(License Loyalty Service)现在进展得不是很顺利,受地缘政治影响的风险加大。为了降低海外风险,宁德时代正在考虑,计划授权给日本TDK生产电池给通用汽车北美供货。

除地缘政治以外,海外需求的不确定性也在增加。像欧美等电动车市场增速明显放缓,各大主机厂推迟电动化目标等。此外,LG,SK以及国内蜂巢能源均取消或延期了部分海外基地建设。

而国内市场,宁德时代则通过神行、麒麟新产品的放量,预计国内后续份额维持在45~50%。同时,推出商用动力电池品牌“宁德时代天行”,与山东重工、陕汽商用等签署战略合作协议。

另外一个重要的问题,就是宁德时代的产能问题。

业绩解读会上宁德时代透露,公司产能利用率持续提升,第三季度的产能利用率已经比较饱和,相比第二季度提升了十来个点。第四季度目前看比较饱和。

不过,2021~2022年,宁德时代的产能利用率分别为95%和83.4%,处于产能利用高峰。2023年,宁德时代“主动去库存”,产能利用率降为70.5%。

参照2024半年报,宁德时代的产能利用率只有65.3%,处于近年来的低位。这是又要开足马力重回产能利用率的高峰了?

会上宁德时代还表示,前三季度整体销量接近330GWh,其中第三季度销量环比第二季度提升15%以上。

按照东吴证券曾透露的,宁德时代的产能已经达到650GWh。以这一产能水平和销量来算,宁德时代2024年产能利用率约为67.7%,不如2023年。

所以,就像前面说的,不断增加的新产能如何消化,也考验着宁德时代的智慧。

虽然报表和利润很好看,但是,依然有需要自我提升的地方哦。