车企销售火爆,经销商面临挑战。

经销商日子不好过,今年则是尤其艰难。

此“艰难”维度,大到行业,小到企业和个人。

从宏观数据来看,中国汽车流通协会数据显示,今年8月,新车市场的整体折扣率为17.4%。以2023年1月的市场折扣和新车成交均价为基准进行计算,今年1-8月,“价格战”已致使新车市场整体零售累计损失1380亿元。

公开数据显示,今年上半年,全国退网、关闭的4S店新增近2000家,几乎相当于去年全年的退网量。

从微观汽车经销商从业者角度来看,有业内媒体线下走访相关汽车经销商门店,其中有经营汽车4S店生意从业人员表示,他已经退网了某销量靠前车企的一家4S店,原因是赚不到什么钱,却遭遇各种扣款。

他对媒体“吐苦水”称:“经销商变成了车企的‘员工’”,他所代理销售的某车企品牌,去年(2023年)很多店每家都亏了50-100万元。

而这,只是全行业经销商从业者的小小缩影。

难捱:“扛不住了”,“越卖越亏”!

经销商们普遍“叫苦不迭”并非无病呻吟。

消息面上,盖世汽车获悉,与价格战“开打”时间(2022年年底,特斯拉掀起价格战)几乎同期,经销商经营受损事件屡次发生。有媒体报道称,早在2022年10月,豪车“百强经销商”润东汽车破产退市;2023年2月,台州最大汽车经销商集团浙江中通控股“跑路”;2023年6月,汽车经销商龙头企业、“4S店之王”庞大集团退市。

如果说,前两年经销商经营不善事件只是资本市场“优胜劣汰”的“浅尝辄止”,那么时至今日,经销商“花期变短”似乎成为普遍现象。仅今年上半年,包括广东永奥、重庆龙华实业、江苏森风集团等在内的汽车行业经销商头部企业都相继被曝破产跑路。

其中,今年1月,拥有27年历史的老牌经销商集团广东永奥多家4S店濒临破产,决定自2024年3月1日起正式结业;4月,被视作重庆“最低调神秘”的经销商集团——重庆龙华实业集团被曝旗下门店或关门歇业,或转让;6月,河南郑州最大汽车贸易集团威佳汽车一次性将8家东风日产4S店申请退网。

图源:蔚来汽车

进入今年下半年,经销商进入了更加“窘迫”的经营环境中,资本市场的“淘汰”节奏愈发趋紧。

从个例来看,今年7月,江苏盐城最大汽车经销商森风集团“爆雷”,涉及25个品牌60多家4S店,同时涉及欠薪、用户储值挪作他用等。当地政府介入后才完成资产重组。同在7月,西北最大汽车经销商之一新丰泰公告称转让旗下江苏的三家公司:苏州新丰泰丰田、无锡新丰泰和扬州新丰泰钧盛,三家公司2023年均为亏损状态,其中苏州公司亏损982.1万元、无锡公司亏损147.9万元、扬州公司亏损72万元。

今年8月底,经销商集团和谐汽车被曝要在今年8-12月全员降薪。降幅标准分为四部分:其中,董事长和副董事长降薪50%;高级管理层,包括总裁和副总裁降薪35%;中级管理层,包括总监、总部经理和各子公司总经理、副总经理、运营经理降薪25%;其他员工降薪15%。

和谐汽车在网传的《致和谐汽车全体员工的一封信》中称,一旦该集团经营状况好转,提前扭亏为盈,即刻恢复原薪酬标准。

但该信中提到的“经营状况好转”究竟在何时,暂无从考究。

无独有偶,同在8月底,全国排名第二的汽车经销商集团广汇汽车因连续20个交易日每日收盘价低于1元从股市摘牌,退市当日市值仅剩下64.71亿元,相比超1000亿元的巅峰时刻,跌幅近94%。

仅在9月,就有两家汽车经销商被传出或新车无法上牌、或遭品牌方解除经销商协议的消息。

经销商“步履维艰”的业务状况很快反映在其财报数据上。

中国汽车流通协会公布的经销商数据显示,今年上半年,仅有35.4%的经销商实现盈利,而亏损经销商比例达50.8%,盈亏平衡的经销商为13.8%。

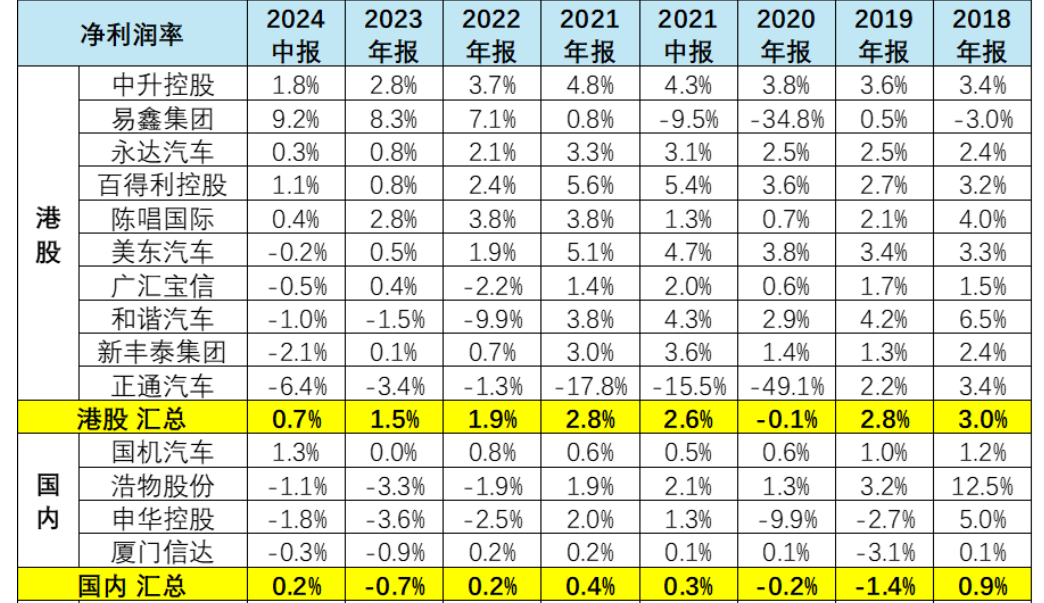

根据乘联会秘书长崔东树统计,中国经销商净利润率从2018年的3%降到(2024年上半年)0.7%,其中2020年降到1%的水平。尤其是从2022年以来,中国经销商的净利润率在2%左右。而近几年呈现中国经销商的盈利出现明显的压力,今年降到0.7%。

图源:崔东树微信公众号截图

价格战负“全责”?

“价格战”打到今天,截止目前的新能源汽车产业现状是:大部分新能源车企盈利尚需时日,新能源汽车全产业链上下游皆在降本增效下承受压力。

唯一“振奋人心”的消息是,在低价抢占市场趋势下,新能源汽车市场渗透率在逐步提升。

根据乘联会数据,今年7月,我国新能源乘用车的零售销量达到87.8万辆,同比增长36.9%,渗透率首次月度突破50%,达到51.1%。今年8月,新能源汽车的渗透率进一步增长至53.9%,连续两个月突破50%。

但不得不承认的是,这一夺目的“渗透率成绩”,是新能源汽车全产业链企业经历“阵痛”换来的。

对比来看,在新能源汽车越卖越多的趋势下,汽车经销商却在经受低价促销的“反噬”。

中国汽车流通协会发布的2024年上半年全国汽车经销商生存状况调查报告显示,今年上半年,完成半年度销量目标的经销商占比为28.8%,超过五成经销商完成了任务指标的80%以上,目标完成率不足70%的经销商占比为33.3%。

其中,豪华/进口品牌经销商目标完成情况较好,超四成经销商完成年度销售目标,而合资品牌目标完成率偏低,仅20.8%。

另外,据协会“市场脉搏”监测数据,截至今年8月,经销商进销倒挂数据最高已达-22.8%,较去年同期进一步扩大了10.7个百分点。

然而,在这场经销商集体“受挫”的“事故”中,价格战是全部的原因吗?

或许事实并非如此。

图源:丰田汽车

实际上,当中国汽车市场全产业链进入紧张的竞争态势之时,几乎全产业链上的企业(包括国内、国外)都在进行不同程度的转型,以适应各自下游客户以及消费者的需求。

汽车经销商作为汽车产业链条下游终端的环节之一,其实并没有跟随整个产业进行及时“转身”:比如切换传统燃油车和新能源车的比重,以及平衡燃油车为新能源车利润兜底输血的关系。

这也在很大程度上揭露了过去长期处于“暴利”阶段的经销商,切换到新能源时代后,其自身脆弱的抗风险能力和经营弊病。

正如全国工商联汽车经销商商会党支部书记、秘书长邢海涛在接受媒体采访时所言:经销商自身一定要与市场相适应,需要做品牌调整、渠道调整、降本增效等,不要“捧着银饭碗要饭”,这样才能在外部大环境不利的情况下维持企业健康稳定。

暴利时代已过,“躺着”不能“盈”

中国汽车经销商,曾经历过几乎可以称作“躺着也能赚钱”的暴利时代。

随着合资车越来越密集地进入中国市场,中国汽车经销商也迎来繁荣时期。

2010年,中升集团在香港上市,成为内地经销商第一家上市公司;2011年,庞大集团成为第一家登陆A股的经销商集团;2016年,广汇汽车通过并购和上市,成功超越美国AutoNation,成为全球最大的经销商集团。

但随着新能源车企逐步在中国市场崭露头角,经销商由于销售和售后等环节不透明等原因(比如售价不透明、零配件“以次充好”、在常规化养护及售后服务中存在文字游戏“陷阱”套餐、销售和贷款“强行绑定”不贷不卖等),逐渐被部分车企“抛弃”。

特斯拉创始人马斯克曾直言:“和经销商合作不会有好下场”。随后,包括蔚来、理想等“新势力”车企都采用了“去4S化”的直营模式。

自此,经销商在车企端和消费者端的风评大不如前。

换言之,经销商行至今日,价格战只是导致相关企业经营系统“崩溃”的“导火索”,绝非本质原因。经销商要想恢复往日荣光,还需整顿业务,完善经营体制。

图源:特斯拉

根据相关统计数据,在发达国家,汽车的销售利润占整体利润的20%,零部件供应利润占20%,其它60%的利润都来自于服务领域。而目前我国大部分汽车经销商利润依然以新车销售为主,售后服务利润比例远未达到发达国家水平,汽车后市场发展潜力巨大。

中升控股的财报数据可以说明这一问题,且其营收净利的正向数据,在今年上半年经销商一种亏损的境遇中尤其突出。

根据财报数据,今年上半年,中升控股上半年总营收824.2亿元,净利润15.8亿元,毛利49.3亿元。

从具体业务来看,同期内中升控股新车销售的毛利大幅下降,其新车销售毛利-19.9亿元,但售后业务的毛利达到了50亿元,同比增长12.7%。

也就是说,仅仅依靠卖车这一单一业务,已然不能支撑一家庞大的汽车经销商企业正向发展了。中升控股选择“不拘一格”,开辟第二增长曲线——汽车后市场,以谋求更多的利益增长空间。

现如今,汽车经销商的经营困境已经得到了相关部门的重视。

9月25日,全国工商联汽车经销商商会党支部书记、秘书长邢海涛在接受媒体采访时表示,9月18日,全国工商联在京组织召开了“汽车流通行业高质量发展政企面对面”座谈会。

在这次座谈会上,运通集团、惠通陆华集团、安徽汽贸集团等多个汽车经销商代表反映了当前行业所面临的问题和困境。国家发改委、工信部、商务部、财政部、国家市场监管总局等相关部门的负责同志听取了汇报,并对参会企业反映的行业问题及意见建议,作出了非常直接或积极的回应。

据悉,此次政企面对面,是近年来首次由国家多部门联合集中听取广大汽车经销商的意见建议。

9月26日,乘联会秘书长崔东树撰文表示,2024年中国汽车经销商急需政策支持。他呼吁,期待相关部门尽快行动起来,研究出台汽车经销领域阶段性金融纾困政策措施。

今日经销商陷入“危局’,全行业积极行动起来携手面对。

但企业还需时刻思考的是,经营一家企业,真的是为了短期利益吗?在“赚钱”之外,长期主义的价值究竟是否重要?这个问题,企业不衡量,资本和市场就会回答。