大半年价格战,新能源物流车市场迎优胜劣汰?

价格战和淘汰赛是如影随形的关系。那么,自2024年初行业掀起价格战浪潮后的大半年的时间里,新能源物流车行业究竟有没有出现洗牌?那些年销量个位数的主机厂,是否已经出局?如今的新能源物流车或相关零部件市场格局,被重塑成了什么样子?

带着这些疑问,电车资源盘点了近两年各物流车主机厂销量数据和零部件企业配套数据,一探究竟。答案很意外!

主机厂:头部很强尾部很长,腰部压力大

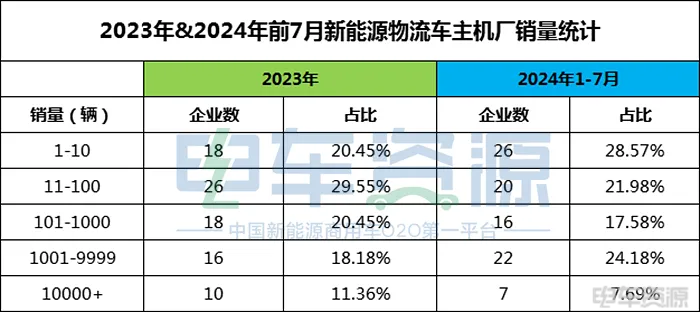

电车资源销量数据显示,2023年全年有新能源物流车销量数据的主机厂共计88家。其中,年销量为1-10辆的企业18家;年销量在11-100辆之间的主机厂26家;年销量在101-1000辆之间的主机厂18家;年销量10000辆以上主机厂10家;年销量1001-9999辆之间主机厂16家。

而2024年1-7月,有销量数据的新能源物流车主机厂累计91家,比2023年增加3家。其中,销量1-10辆的企业26家;销量在11-100辆的企业20家;销量101-1000辆的企业16家;1001-9999辆企业22家;销量10000辆以上企业7家。

通过数据对比,不难发现2023年全年和2024年1-7月销量TOP10车企基本未变,只有名次上的波动。销量1000辆以下的车企数量都是62家,且占比变化也较小,均在70%左右。可见,从主机厂销量来看,尾部企业虽然销量很小,但非常细长。

而竞争最为激烈的非销量1001-9999辆之间的“腰部”企业莫属。这部分车企就像班上成绩中等偏上的学生,放弃心有不甘,毕竟努努力有机会进入第一梯队。例如,2023年全年销量才150辆的比亚迪(排名41),自今年初发布T5以来,1-7月累计销量已达到1488辆,排名跃升至24名。作为中国新能源汽车第一品牌,比亚迪若加大物流车布局力度和深度,完全有实力跻身TOP10,甚至取得更好的名次。

然而,位于腰部的新能源物流车主机厂在体量上比上不足比下有余,承担的整体经营成本也高于尾部车企。因此,在接下来的更惨烈的市场竞争中,腰部车企出局的概率大幅增加。

但是,在行业洗牌期,新能源物流车主机厂并不会立即倒下。即使是销量个位数的主机厂也如此。

电车资源查询天眼查了解到,销量个位数的主机厂中不乏注册和实缴资本数亿者,且有上市背景。以山东宝雅新能源为例。该公司成立于2009年,注册资本和实缴资本均为3.12亿元,于2023年完成了SPAC上市,交易金额1.2亿美元。从社保数据来看,该公司采取缩编人员来降本,维持正常运转。

即使是早些年进入欠薪停工期的陕西通家,自2021年官宣复工,年销量只有几十辆,但依然在营业。天眼查信息显示,2022年员工规模略有上升,但是2023年参保人数大幅下跌,说明又出现大幅员工流失。

零部件企业:朋友多了路好走

零部件企业来看,无论是动力电池企业,还是电机电控企业,经过近两年市场汹涛骇浪的洗礼,也并没有出现明显大浪淘沙后优胜劣汰迹象。

动力电池方面,尽管头部动力电池企业都面临因早些年疯狂扩张而遗留下来的产能利用率低问题,但市场格局整体比较稳定。动力电池装车量TOP10企业市占比依然高达96%以上。

对照2023年新能源物流车动力电池装车量TOP10,2024年1-7月排名TOP10变化不大。蜂巢能源和比亚迪排名有较大幅度提升,主要原因是蜂巢能源配套客户上汽通用五菱销量大涨,比亚迪电池则因比亚迪商用车销量大幅增长所致。

电机电控企业面临的情况差不多,但是2023年装机量依然排名第二的卧龙采埃孚则迎来了严峻的挑战。

之所以出现这种装车量和排名大幅波动的情况,主要原因在于早些年卧龙采埃孚长期为个别头部主机厂提供配套,客户依赖度太高。如今,该主机厂换了供应商,即使卧龙采埃孚也在努力扩大了主机厂“朋友圈”,但是效果并不理想。

特别是电机电池自给趋势越发明显的当下,作为零部件企业要想始终保持市场地位,需不断扩大主机厂客户群体,朋友多了路好走。

经销运营商:打不赢就跑路

铁打的营盘,流水的兵。经销运营商作为新能源物流车产业链的中间环节,大多数由门店发展而来,无论是资金和资产都无法与主机厂相提并论。这意味着,在整个新能源物流车产业链中,经销运营商抗风险能力最弱。

众所周知,在新能源物流车行业蓬勃发展的上升期,经销运营商可以轻松获得来自主机厂、金融、保险等各方的资源扶持,并形成深度绑定关系。

然而,在经济下行期交织着行业变革洗牌期时,特别是今年经销运营商的日子变得越发艰难。金融审查更严苛,保险越来越贵,相关部门对行业乱象监管越来越严,这其中任何一环出现差池,经销运营商就可能被迫出局。

今年5月29日,湖南悦创新能源运营中心(以下简称:悦创新能源)疑似跑路,拖欠着公司员工近2个月的工资、6个月的门店租金以及有业务往来的几十家经销商的款项,金额近千万元。

而这只是公开报道的新能源经销运营商跑路的一个缩影,绝不是个例。受今年严峻的市场形势影响,大多数经销运营商也采取了积极行动自救,争取做“剩者”,活下去。例如,早年疯狂扩张的门店关停转并、缩小门店规模和缩减人员等。

结语

总的来看,2024年截至目前价格战打了大半年,市场并没有出现大规模的优胜劣汰。但这并不意味着,市场的优胜劣汰不会来临。

从相关数据和资料来看,新能源物流车销量少于100辆的主机厂,要么靠专用车或其它业务输血维持物流车业务,要么裁员或接代工业务自保。动力电池或电机电控企业,可以依靠乘用车业务或者储能等其他业务活着。唯有抗风险能力最弱,且无优质资产的经销运营商最容易提桶跑路。

作为一块多米诺骨牌,无论主机厂、核心零部件企业,还是经销运营商,沦为尾部者,如果出现规模化淘汰现象,则会加速市场进入真正洗牌期。