盖世汽车研究院发布 2024 年上半年中国乘用车市场回顾与展望

2024年上半年,乘用车销量实现同比6%的增长,新能源汽车和出口市场成为增长引擎。然而行业内价格战愈演愈烈,市场竞争进入白热化,企业经营压力不断增大。为应对挑战,车企采取多元化策略如加快技术创新、密集推出智能电动新品、积极拓展海外市场等寻求新的增长曲线同时,随着自动驾驶和智能座舱技术的不断提升,消费者对智能化的关注度显著增强,智能化也逐渐成为车企发布新品的核心卖点。

基于2024年上半年车市表现,为更好看清楚2024年后续车市发展,盖世汽车研究院完成《2024年上半年中国乘用车市场回顾与展望》分析报告,重点围绕宏观经济及车市特征分析、上半年中国乘用车市场回顾、未来趋势展望等三个方面进行深度分析,本报告核心观点如下:

1、宏观经济及车市特征分析

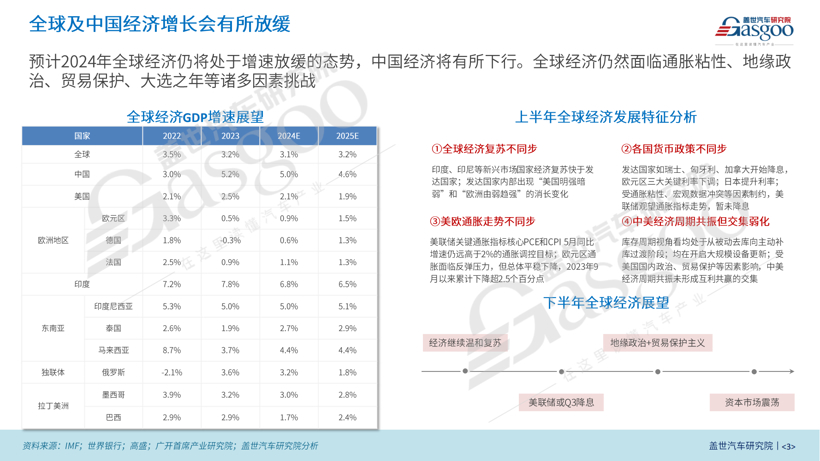

• 国际国内环境依然复杂多变:全球经济保持较好的增长趋势,总体表现好于预期;但是通胀压力反复,成为市场最为关注的核心问题。全球经济仍然面临通胀粘性、地缘政治、贸易保护、大选之年等诸多因素挑战;我国经济增长延续恢复向好态势,总体运行平稳。受设备更新政策以及海外补库需求旺盛影响,上半年出口、工业生产、制造业投资热度回升。

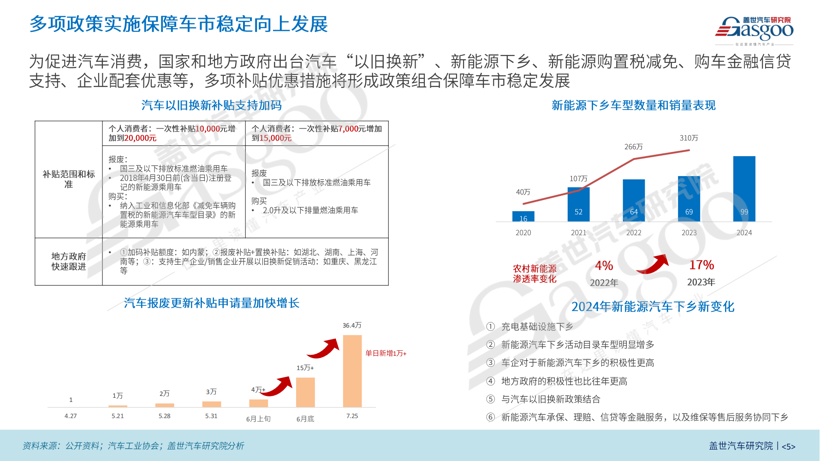

• 国家和地方政府出台一系列旨在促进汽车消费、推动汽车产业转型升级的政策措施,比如规范新能源车险承保、调整汽车贷款、推动公共车辆电动化、开展汽车以旧换新和新能源下乡政策等。

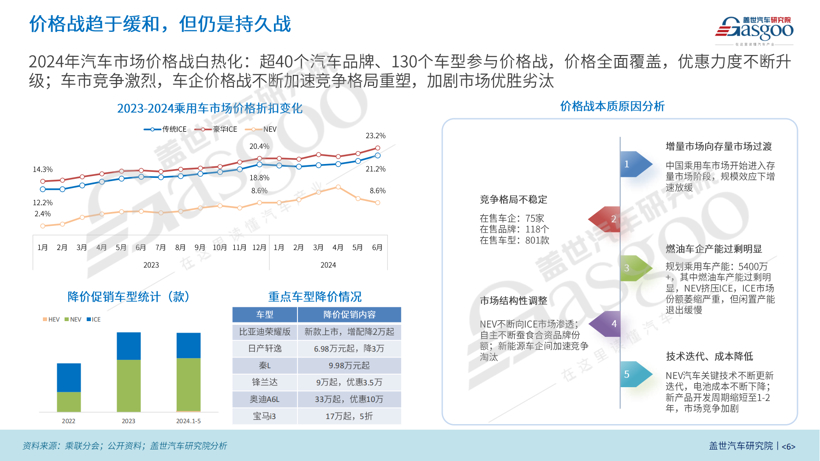

• 上半年车市价格战白热化发展,下半年趋于平缓。目前中国汽车市场,品牌多、车型多、更新迭代速度快,市场竞争格局尚不稳定,价格战不可避免。车市竞争加剧,将加速中国汽车市场竞争格局重塑,边缘企业面临关停并转风险。

• 上半年车市竞争白热化,终端渠道经营压力大,乘用车市场处于去库存状态,但库存压力仍然较大。库存预警指数始终位于荣枯线以上,汽车行业处于不景气区间。

• 汽车消费群体结构逐渐向增换购为主转变,用户升级需求不断提升,智能化逐渐成为消费者购车关键因素;智能化趋势下,L2已经成为主要驾驶辅助方案,智能座舱部件多样化配置渗透率增长明显。

• 车企加快战略转型步伐,自主车企通过构建生态合作,强强联合补强智能化应对激烈竞争;合资车企通过推出中国式产品/品牌以及加强本土化生态圈建设促进“在中国 为中国”的战略落地。

2、上半年中国乘用车市场回顾

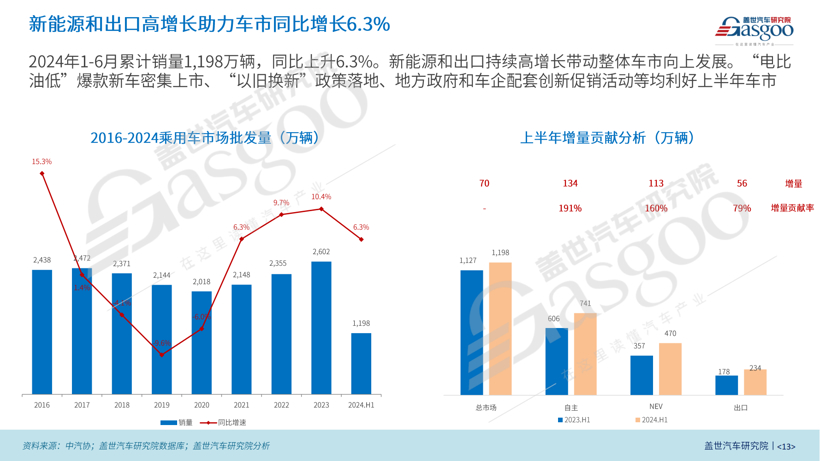

• 2024年上半年乘用车累计销量1,198万辆,同比增长6.3%;其中,自主车企和新势力品牌凭借良好的产品技术配置、新颖的外观造型和定价优势,在国内市场、国外市场以及中高端细分市场均取得较好表现,市场份额快速上升至61.8%。

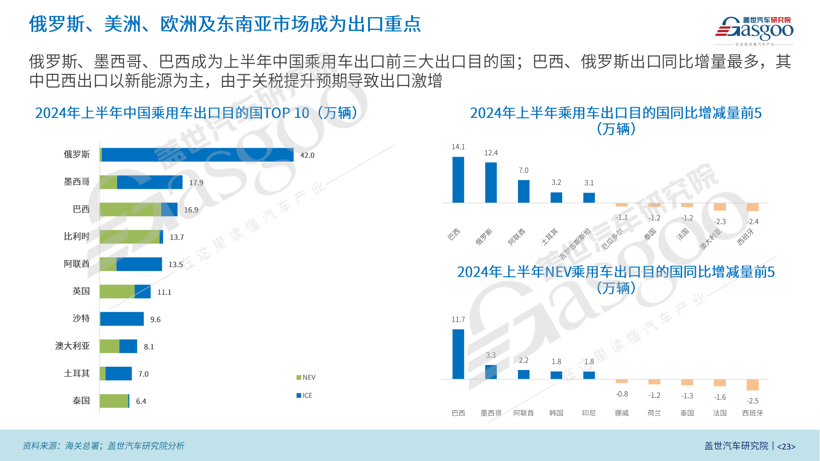

• 2024年上半年国产乘用车出口市场达234万辆,同比增长31%;俄罗斯、墨西哥、巴西成为上半年中国乘用车出口前三大出口目的国;奇瑞、上汽乘用车、比亚迪位列车企出口销量榜前三名。头部出海车企持续稳步推进欧洲、东南亚、拉美、俄罗斯等重点市场海外生产基地建设。

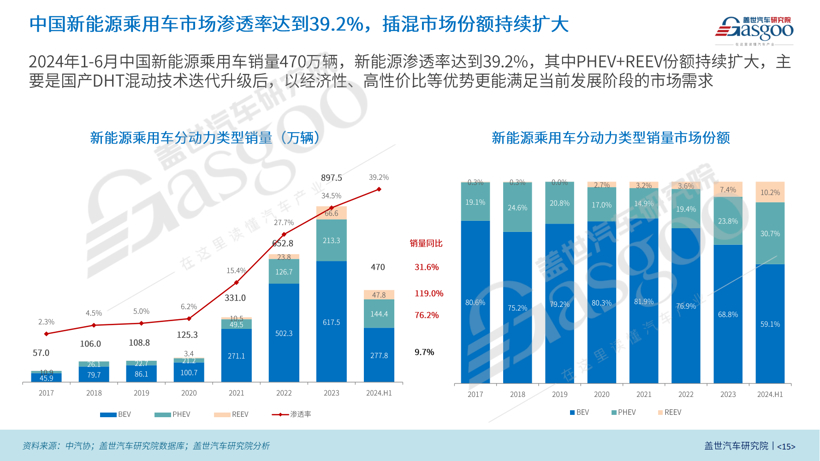

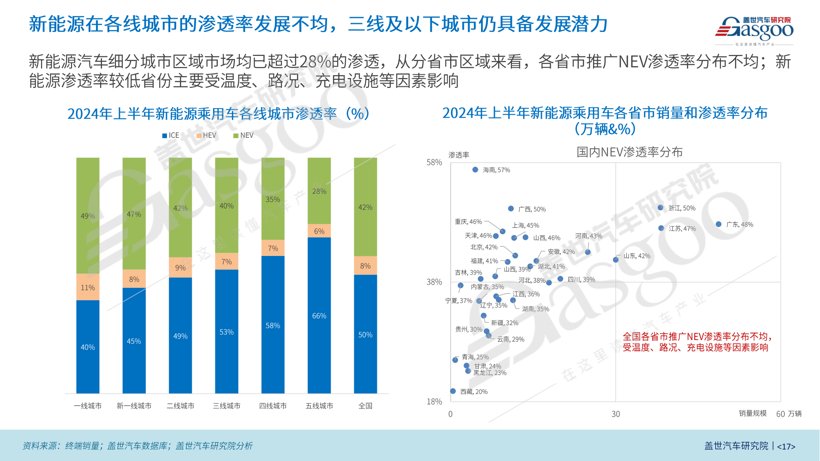

• 从新能源汽车市场来看,上半年新能源乘用车销量实现470万辆,市场份额达到39.2%,其中PHEV REEV份额持续扩大,主要是国产DHT混动技术迭代升级后,以经济性、高性价比等优势更能满足当前发展阶段的市场需求。目前新能源在各线城市的渗透率发展不均,三线及以下城市仍具备发展潜力。

3、未来趋势展望

• 短期来看,综合宏观经济、产业政策与竞争态势,2024年中国国产乘用车市场将保持2.8%左右的增速发展,其中出口市场和以增程、插电混动为代表的新能源汽车将依然保持高速增长;

• 出口方面,受欧盟、巴西、土耳其关税调整影响,预计下半年乘用车出口环比增幅将较为平缓,全年出口预计481万辆;其中对俄罗斯、拉美、中东、东南亚全年出口将保持增长,对欧洲、澳新出口预计同比小幅下滑;

• 长期来看,国产乘用车市场进入存量低增速发展阶段。新能源汽车和海外出口成为市场拓展的核心驱动力,预计2025年、2030年中国乘用车市场规模分别接近2,740万辆、3,040万辆。

获取完整报告欢迎点击【市场分析】2024年上半年中国乘用车市场回顾与展望

2024上半年,全球经济复苏步伐不一,美欧通胀与货币政策不同步,中美经济周期虽短期共振,但互动交集趋于减弱;上半年我国经济运行整体总体平稳,出口、制造业投资、工业生产表现突出。但地产投资持续低迷,国内终端需求仍显疲弱。

政策端,为促进汽车消费,国家和地方政府出台汽车“以旧换新”、新能源下乡、新能源购置税减免、购车金融信贷支持、企业配套优惠等,多项补贴优惠措施将形成政策组合保障车市稳定发展。

今年在头部自主新能源车企带领下,大规模的价格战比去年来的更快,范围也更广。据统计,有超过40多个汽车品牌、130个车型参与价格战,价格全面覆盖,优惠力度不断升级。进入下半年,以“宝马”为代表的部分车企选择“减量保价”,宣布退出价格战,整体市场价格战态势有所缓和;但价格战发生的本质原因没有改变,价格战仍然会是一场持久战。

新能源和出口持续高增长带动整体车市向上发展。上半年中国乘用车销量接近1,200万辆,在“电比油低”爆款新车密集上市、“以旧换新”政策落地、地方政府和车企配套创新促销活动等因素促进下,销量同比增长6.3%。

上半年新能源乘用车销量470万辆,同比增长31.6%;其中插混和增程销量增速较快,市场份额不断扩大,成为新能源市场增长核心驱动力。新能源市场细分结构中,纯电和插混占比逐渐从7:3向6:4转变。插电混销量的快速增长得益于自主车企加快混动产品技术布局,以经济性、高性价比等优势更能满足当前发展阶段的市场需求。

各线级城市新能源渗透率发展不均,其中二线以上城市发展较快,渗透率均超过42%;三线及以下城市相对发展较慢,特别是四线和五线城市,受地区温度、路况和充电设施等因素影响,新能源渗透率不足40%。

出口成为车市销量增长第二曲线,俄罗斯、美洲、欧洲及东南亚市场成为出口重点;从出口目的国来看,俄罗斯、墨西哥、巴西成为上半年中国乘用车出口前三大出口目的国;巴西、俄罗斯出口同比增量最多,其中巴西出口以新能源为主,由于关税提升预期导致出口激增。

获取完整报告欢迎点击【市场分析】2024年上半年中国乘用车市场回顾与展望