马斯克发推称将终止收购推特

一份乏善可陈的财报,远不如马斯克立下的Flag吸引人。

今天特斯拉发布了一份平淡的财报,营收虽然创下最高纪录,但净利润却大跌45%。而且交付成绩也不够亮眼。

财报发布后股价应声下跌,盘后价跌幅更大,截至发稿,一度超过7%,按照7857亿美元的收盘市值计算,市值一夜蒸发超4000亿人民币。

相比于财报,市场更关注马斯克在电话会上的发言,比如Robotaxi何时上路、FSD在华落地情况、Optimus人形机器人量产交付等方面的进度等,马斯克都释放出不少重磅消息。

他还放出烟雾弹,明年上半年就会发布新车。

整体来看,除了机器人量产还要等2年,自动驾驶业务最快今年年底就能看到成果,马斯克给全世界画的饼,到实现的时候了。

01 FSD确切入华,人形机器人会大卖

自动驾驶仍然是特斯拉的重中之重,马斯克称“特斯拉绝大部分的价值在于自动驾驶”。

首先来看前不久跳票的Robotaxi,马斯克确认,此前定于8月8日举行的Robotaxi发布会将推迟到今年10月10日发布,“最快年底、最迟明年就能投入使用”。

至于为什么放鸽子,是因为要对机器人出租车的前部进行重要设计更改,并且还需要时间“展示其他的东西”。

虽然说最迟明年,但首批Robotaxi何时能上路,还是要取决于FSD进化到了什么程度。

前不久,特斯拉已经开始推送FSD V 12.5 新版本,改进了基于视觉的驾驶专注力监控功能,主要依靠眼动追踪软件来监控驾驶员的注意力,驾驶员戴墨镜也能用。

马斯克还在电话会上透露,特斯拉将在欧洲和中国申请监管批准以实施监督下的FSD,预计在今年年底前获得批准,有几家主流OEM厂商现在想拿到特斯拉FSD的授权。

而且有意思的是,特斯拉还考虑向中国其他汽车制造商授权 FSD,不妨盲猜一下,哪家会首先用特斯拉的FSD?

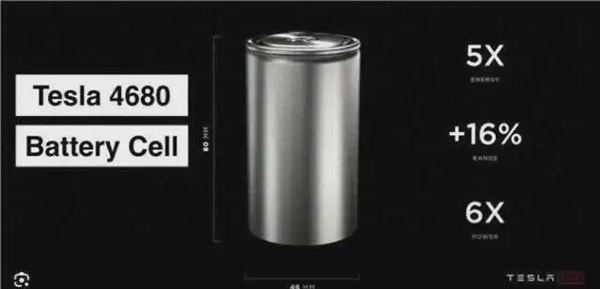

4680电池成本降低

此前被传停产的4680电池也有了新进展。

马斯克表示,特斯拉二季度4680电池产能实现强劲增长,交付量相较于一季度增加了51%,同时实现了成本的显著降低。

目前,配备4680电池的Cybertruck周产能在1400台以上,未来4680电池将逐渐实现年底设定的成本平价目标。

此外,特斯拉已经成功制造出首台利用干电极技术、在量产设备上装备的Cybertruck。并计划在今年第四季度将干电极技术用于生产,如果顺利,此举将大幅降低电池成本。

Optimus未来或比人多

作为一家科技公司,人形机器人Optimus也成为了特斯拉未来营收的新增长点。

2024股东大会上,马斯克预测,未来人形机器人与人类的数量比将超越1:1,甚至达到2:1,年产量或高达10亿台。若特斯拉能占据10%的市场份额,单个机器人的成本预计控制在1万美元左右,以2万美元的售价推算,特斯拉每年有望实现1万亿美元的利润空间。

在这次电话会上,马斯克再次强调,第二代人形机器人Optimus对公司收入的贡献可能超过公司所有其他业务部门的总和。“我认为,在人形机器人方面,我们是唯一一家拥有所有要素的公司。”

目前,Optimus已经在工厂中进行处理电池相关任务,预计2025年年底将有数千台Optimus在特斯拉工厂执行任务,2026年将量产交付给外部客户。

在AI领域,马斯克认为,明年年底投产的 AI 5 芯片将使分布式算力,物理上看,未来的车辆将配备 AI 5 及以上版本的芯片,可能还会有数十亿个人形机器人,在车辆和机器人闲置时,这些芯片可提供惊人的推理计算量。

Ark Invest公司预测,仅基于自动驾驶业务,特斯拉的估值就有潜力涨10倍,将超过5万亿美元;若再加上人形机器人业务,仅乐观情形下特斯拉就将有20万亿美元的市值,是当今大多数科技巨头的十倍。

廉价车型2025年上半年生产

特斯拉原有的电动汽车业务也在向前推进,其预计三季度的汽车产量将超过第二季度。

此外,Cybertruck有望在今年年底实现盈利;4月陷入停产传言的廉价车型预计将于2025年上半年开始生产,可以使用现有产线进行生产,最大化利用现有近300万辆的产能。

Roadster(特斯拉电动跑车)大部分的车辆工程设计已经完成,后续还会进行一些升级,预计将于明年正式投产。

赛博越野旅行车,第二季度可能成为美国细分市场最畅销的车型,产量环比增长3倍多,有望在 2024 年底实现盈利。

不过为了发展其他产品,2024年特斯拉的汽车交付量增长率可能明显低于2023年的增长率。

02 卖碳成了增收推手

接下来我们再看特斯拉的二季度财报。

总体来看,特斯拉在第二季度“干了不少事,但车没怎么赚钱”,也就是增收不增利,有点像打肿脸充胖子。

第二季度,特斯拉一共生产了41.08万台新车,同比下降14%,而在交付方面,二季度44.4万台的成绩虽同比下降了5%,但仍超出市场的预期,今年上半年,特斯拉在全球交付超过83万辆新车。

总营收为255亿美元(约合人民币1855.1亿元),创下了季度营收的新纪录,这个数据高于市场预期的248亿美元和去年同期的249.27亿美元,同比增长超过2%。

单看这个数据,特斯拉的表现似乎还不错,突破新高超出市场预期,毕竟今年二季度卖出去的车更少了,业绩应该下滑才显得合理。

不过拆分细分数据后,不难发现,此次破纪录的总营收,出售碳积分(8.9亿美元)也贡献了不少,而且特斯拉这个季度的“卖碳收入”同比翻了两倍多。

再看这份财报中的核心指标,汽车业务收入为198.78亿美元(约合人民币1446.1亿元),同比下降了7%,去年同期为212.68亿美元,

另外,接近199亿美元的汽车收入看似比市场预期高了两亿,但主要是靠比市场预期高出一倍的监管积分收入带来的,而且碳积分收入还是纯利。

销量的下滑是导致卖车收入下滑的直接原因。

44.4万台的交付成绩同比下降5%,但比上一季度的38.7万辆相比则有所增长。为了保证销量,特斯拉在价格上下了不少功夫,比如通过降价、补贴租赁,免息的手段在美国和中国市场不断加大促销力度。

但特斯拉在保证第二季度销量的背后,是利润在滴血。

二季度,特斯拉经营利润16.1亿美元,同比减少7.9亿美元,下降了33%,归属于股东的净利润仅为14.78亿美元,减少12.3亿美元,下滑幅度高达45%。

大幅下跌的利润率,也让特斯拉的单车盈利降到了历史低点,具体来看,汽车板块的三大细分收入——汽车销售、汽车租赁与监管积分,剔除“卖碳”积分的汽车业务毛利率已经跌到了14.6%,远远低于市场预期16.2%,环比也低了1.7个百分点。

不过,特斯拉第二季度整体毛利为45.78亿美元,同比增长1%,毛利率为18%,低于去年同期的18.2%,但高于分析师预期的17.4%

推算下来,现在特斯拉平均卖一台车的收入是4.2万美元左右,单车销售的毛利润也降到了历史最低,仅为5800美元左右。

显然,特斯拉在6月用贴息卖车的方式来刹住4、5月份销量大滑趋势,虽然季度销量超出了市场预期,但背后的代价并不低。

对于二季度盈利下滑的原因,特斯拉也做出了解释,除了汽车交付量减少且平均售价下降,还有来自AI项目的运营费用增加,以及重组的相关费用。

但是在第二季度,特斯拉还是有不少亮点,就是其储能业务,也是支撑特斯拉第二季度营收破新高的主力军。

其能源发电与储能业务的营收为30.14亿美元,与去年同期的15.09亿美元相比增长100%,与上一季度的16.35亿美元相比也大幅增长。

二季度部署的储能产品Megapack和Powerwall,总计达9.4Gwh,创单季历史新高,基于此,能源发电与储能业务的营收和毛利由此也均创单季新高。

对于能源业务,特斯拉还提到,在加州的Lathrop储能工厂二季度产量创单季最高纪录,上海的超级工厂也将于明年一季度走向生产正轨。

AI的热潮推动了各方对能源的需求上升,成了特斯拉能源业务破新高的主要原因。

此外,在现金流方面,特斯拉第二季度经营活动产生的现金流量为36亿美元(约合人民币261.9亿元),自由现金流为13亿美元(约合人民币94.57亿元),其中AI基础设施资本支出为6亿美元(约合人民币43.65亿元)。

同期,特斯拉的现金及投资总额增加了39亿美元(约合人民币283.72亿元),达到307亿美元(约合人民币2233.39亿元)。

电动车业绩疲软,已经成为共识,接下来就看马斯克怎么讲好AI的故事了。